SPAANSE ERFBELASTING 2021: 10 DINGEN OM TE WETEN

Bent u een inwoner of huiseigenaar in Spanje en heeft u zich ooit afgevraagd hoe het zit met de Spaanse erfbelasting? Deze informatie kan nuttig voor u zijn als u nu een huis of ander bezittingen heeft in Spanje of erover nadenkt om onroerend goed te kopen als investering.

Ik zal proberen een aantal veel voorkomende twijfels weg te nemen en een aantal voorbeeldberekeningen maken, zodat u begrijpt hoe deze belasting in Spanje werkt en wat de huidige tarieven in Andalusië zijn.

Als advocatenkantoor dat gespecialiseerd is in het verstrekken van juridisch en fiscaal advies aan buitenlanders in Andalusië, zijn wij in erfenis procedures met cliënten bepaalde onaangename situaties tegengekomen. Deze gevallen hadden een grote financiële impact op de erfbelasting en sommige ervan hadden vermeden kunnen worden met het juiste fiscale advies en de juiste voorbereiding.

1. Pas op! In SPANJE heeft elke regio een ander erfbelasting tarief.

Het grote verschil in het betalen van meer of minder erfbelasting in Spanje hangt af van de autonome gemeenschap waar u verblijft, aangezien elke regio een andere regelgeving heeft, met zeer verschillende belastingtarieven.

Als u zich zorgen maakt over hoeveel erfbelasting een erfgenaam zal betalen, moet u weten welke voordelen beschikbaar zijn in de autonome gemeenschap waar u uw vermogen heeft of waar u overweegt een huis te kopen.

2. Ja, dat klopt; niet-residenten in Spanje betalen dezelfde erfbelasting als residenten.

Er bestaat in Spanje een verplichting om erfbelasting te betalen wanneer een persoon een goed erft dat zich op Spaans grondgebied bevindt, ongeacht of hij inwoner van Spanje is. Sinds de uitspraak van 2018 in Spanje, zijn residenten en niet-residenten, of ze nu EU-burgers zijn of niet, onderworpen aan dezelfde regelgeving op het gebied van erfbelasting in Spanje.

Met andere woorden, als u een expat bent of in uw land van herkomst verblijft, zal dit geen verschil maken wat betreft de te betalen erfbelasting in vergelijking met wat iemand die in Spanje resident is zou betalen.

Maar pas op! U mag de successierechten die in Spanje moeten worden betaald niet verwarren met de wet die de Spaanse erfprocedure regelt en de wet op de verplichte erfgenamen in de Spaanse Successiewet. Als u wilt weten wat dit betekent, bekijk dan de video van C&D Solicitors:

3. Aan welke instantie betaal je de Spaanse erfbelasting voor niet-residenten?

Het enige verschil tussen residenten en niet residenten is de administratieve instantie die belast is met de inning van de belasting. Als u resident bent in Spanje, is de administratieve instantie die deze belasting int, de autonome gemeenschap waar u woont, maar als u niet resident bent, is dit de afdeling niet residenten van het centrale administratieve belastingkantoor in Madrid.

Maar zelfs als u niet resident bent en bijvoorbeeld een onroerend goed in Malaga erft, en u deze belasting bij het ministerie van Financiën in Madrid aangeeft, kunt u nog steeds profiteren van de Andalusische belastingregels, wat de reden is dat niet-residenten erfgenamen in Spanje hetzelfde betalen als residenten.

4. Wat is de duurste erfbelastingregio in Spanje?

Andalusië is momenteel een van de regio’s in Spanje waar de laagste erfbelasting en schenkingsrechten voor directe familieleden van de overledene gelden, als gevolg van de belastingvoordelen en vrijstellingen die de afgelopen jaren zijn ingevoerd. Cantabrië en Galicië zijn twee andere gemeenschappen met de laagste erfbelasting in Spanje, samen met Madrid, Extremadura en Murcia. Gemeenschappen zoals Asturias, Castilla y Leon en Valencia hebben echter zeer hoge tarieven voor de successierechten.

Toch hebben deze wijzigingen niet voor alle groepen erfgenamen gevolgen gehad en blijft het een zeer dure belasting voor sommige verre verwanten, alsook voor erfgenamen zonder officiële familierelatie met de overledene.

Als u dus bijvoorbeeld overweegt uw geld te investeren in de aankoop van een huis voor toeristische verhuur in Spanje, dan is wat successierechten betreft de Costa del Sol (Andalusië) veel aantrekkelijker dan de Costa Blanca (Alicante).

5. Hoe wordt de successiebelasting gerekend over een Spaans eigendom?

Het tarief van deze belasting is progressief, naar gelang van de waarde van het nalatenschap, d.w.z. hoe hoger de waarde van de activa, hoe hoger de erfbelasting wordt.

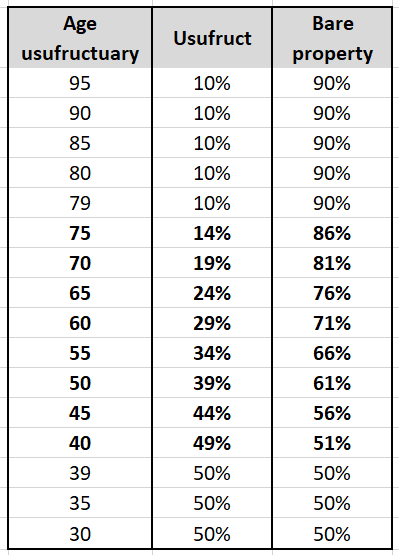

Op het resultaat van de toepassing van het tarief van deze belasting worden vermenigvuldigingscoëfficiënten toegepast, waardoor het verschuldigde bedrag hoger kan worden.

Naar gelang van de graad van verwantschap en het reeds bestaande vermogen van de erfgenamen kan deze coëfficiënt hoger of lager zijn. Hoe lager de graad van verwantschap met de overledene en hoe groter het vermogen van de erfgenaam, hoe hoger de erfbelasting wordt.

6. Welke erfgenamen betalen de minste belasting?

Nakomelingen of (geadopteerde) kinderen, evenals echtgenoten en bloedverwanten in opgaande lijn. Dit betekent dat kinderen, echtgenoten/echtgenotes, kleinkinderen en ouders in Spanje de minste erfbelasting betalen. Dit zijn familieleden die bij de belasting worden ingedeeld in de groepen I en II.

Het is goed om te weten dat de belastingvoordelen die voor directe familieleden bestaan, sterk verschillen naargelang van de autonome gemeenschap waar de goederen zich bevinden of waar zij wonen en verblijven, aangezien elke autonome gemeenschap haar eigen regelgeving heeft. De verschillen in erfbelasting in Spanje zijn enorm!

7. Hoeveel Spaanse erfbelasting wordt betaald door naaste familieleden in Andalusie?

Deze groep erfgenamen valt onder de groepen I en II en zij kunnen een vermindering wegens verwantschap toepassen van maximaal 1.000.000 euro per erfgenaam aan successierechten. Als elk van hen minder dan dat bedrag erft, is er geen erfbelasting verschuldigd.

Om deze vermindering in Andalusië te kunnen toepassen, mogen de eigen bezittingen van de erfgenamen vóór de erfenis ook niet meer dan 1.000.000 euro bedragen. Het lijdt geen twijfel dat in Andalusië weduwen en weduwnaars veel minder successierechten betalen dan in andere autonome gemeenschappen in Spanje, waardoor de inning van deze belasting in Andalusië aanzienlijk is gedaald.

8. Welke erfgenamen betalen de meeste successiebelasting in Spanje?

Personen die verwant zijn in de 2e en 3e graad van de familie, zoals broers en zussen, neven, nichten, zwagers en schoonzussen, maar ook andere, meer verre verwanten zoals neven en nichten, oudooms, oudtantes en vreemden.

Dit zijn zonder twijfel de erfgenamen die in Spanje de hoogste erfbelasting betalen en zij worden ingedeeld in de groepen III en IV van de belasting. In Andalusië en andere autonome regio’s is deze groep erfgenamen geen uitzondering en betalen zij een zeer hoog tarief van de erfbelasting.

9. Hoeveel belasting wordt er normaal betaald over een eigendom in Andalusie?

Als u in groep I of II zit, betaalt u niets, tenzij de woning meer dan 1.000.000 euro waard is. Maar als de erfgenaam tot groep III behoort, zoals een broer of zus, oom, tante, neef, nicht of schoonfamilie, die ten minste de twee jaar voor het overlijden bij de overledene heeft gewoond, wordt een bonus toegepast ter waarde van 95% tot 100% van de waarde van de woning. In het laatste geval moet de woning nog 3 jaar na het overlijden worden aangehouden.

Er zijn nog andere kortingen in Andalusië, zoals voor erfgenamen met een handicap, de verwerving van een eenmanszaak en boerderijen.

10. Wat is de uiterste termijn (deadline) om erfbelasting te betalen?

De termijn is 6 maanden na de overlijdensdatum en indien de belasting onbetaald blijft, kan de belastingadministratie een procedure inleiden om de betaling van de belasting te eisen, met de mogelijkheid om boetes op te leggen. Indien er echter gegronde redenen zijn, is het mogelijk om een verlenging van de termijn met 6 maanden aan te vragen en dit verzoek moet binnen 5 maanden na het overlijden worden ingediend.

Na vier en een half jaar vanaf de datum van overlijden kan de overheid geen betaling van deze belasting meer eisen. In dat geval zou de belasting nihil zijn omdat zij verjaard is.

VOORBEELDEN: Spaanse successiebelasting berekeningen in Andalusie

- De Nederlandse broers Frank en Mark erven het onroerend goed van hun vader in Almuñécar, getaxeerd op 300.000 euro. In dit geval is het antwoord duidelijk: elk van hen zou nul successierechten betalen.

- Nu erven broers Frank en Mark het onroerend goed van hun oudere broer Jan in Fuengirola, geschat op 300.000 euro. In dit geval zou elk van hen 50% van het eigendom erven, geschat op 150.000 euro. De enige bonus die zij mogen toepassen is de eerste 7.993,46 euro, waarvoor elk van hen aan de staat een bedrag van 31.393,56 euro zou betalen

- Tenslotte erven broers Frank en Mark het eigendom van hun vriend Martin in Marbella, dat wordt geschat op 300.000 euro. In dit geval zou elk van hen 50% van het eigendom erven, geschat op 150.000 euro. In dit geval kan geen vermindering worden toegepast, zodat zij belasting zouden betalen over het volledige ontvangen bedrag, wat resulteert in een betaling van 42.523,07 euro van elk.

Laatste opmerking: Wat is het effect van Spaanse erf- en donatiebelasting op de huizenmarkt?

Als u overweegt een huis te kopen in Spanje en u hebt alles gelezen wat we hierboven hebben uitgelegd, dan hebt u zich waarschijnlijk gerealiseerd dat erfbelasting en schenkingsrechten een aanzienlijke invloed hebben op de vastgoedmarkt in Spanje en de keuze van de autonome gemeenschap om zich te vestigen.

Excessief hoge tarieven in sommige regio’s en extreem lage tarieven in andere conditioneren de investeringsbeslissingen van potentiële huizenkopers aan deze trends. De erfbelasting in Spanje hebben een directe invloed op het financiële gedrag van kopers en de beslissing over waar in Spanje zij willen wonen of een woning willen kopen.

U kunt nog meer interesante informatie lezen over dit onderwerp op onze webpagina Erfbelasting Andalusie. Indien u een advocaat nodig heeft die gespecialiseerd is in erfbelasting en schenkingsrechten, stuur ons dan een bericht via het onderstaande contactformulier.

Als u geïnteresseerd bent in het thema van Spaanse erfenissen, dan wilt u wellicht ook de volgende artikelen lezen:

Auteur: Gustavo Calero Monereo, advocaat bij C&D Solicitors, Torrox (Malaga)